هر شخصی میتواند در طول یک بازار صعودی، نابغه باشد! اما چگونه میتوان در طول روندهای نزولی و بلندمدت نیز سرمایهگذاری پرسودی داشت؟ در این مقاله به پنج نکته قابل توجه پیش از خرید هر دارایی رمزارزی در یک روند نزولی اشاره میکنیم.

در طی هر روند نزولی در بازار رمزارزها، ارزش پرتفوی بسیاری از سرمایهگذاران تا حد زیادی کاهش مییابد و احتمال به طول انجامیدن این بازارها تا زمانی بیش از حد انتظار نیز بسیار بالا است. خوشبختانه، یکی از ویژگیهای اصلی بازار در هنگام هر روند خرسی، این است که به سرمایهگذاران زمان میدهد تا دوباره تمرکز کنند و زمان خود را برای تحقیق درباره پروژههایی صرف نمایند که ممکن است با آغاز روند صعودی بعدی، رشد قابل توجهی را تجربه کنند.

در این مقاله، به بررسی پنج نکته که باید هنگام تصمیمگیری در مورد سرمایهگذاری در هر روند نزولی بازار رمزارزها در نظر داشت، خواهیم پرداخت.

پروژهای که در آن سرمایهگذاری میکنید چه کاربردی دارد؟

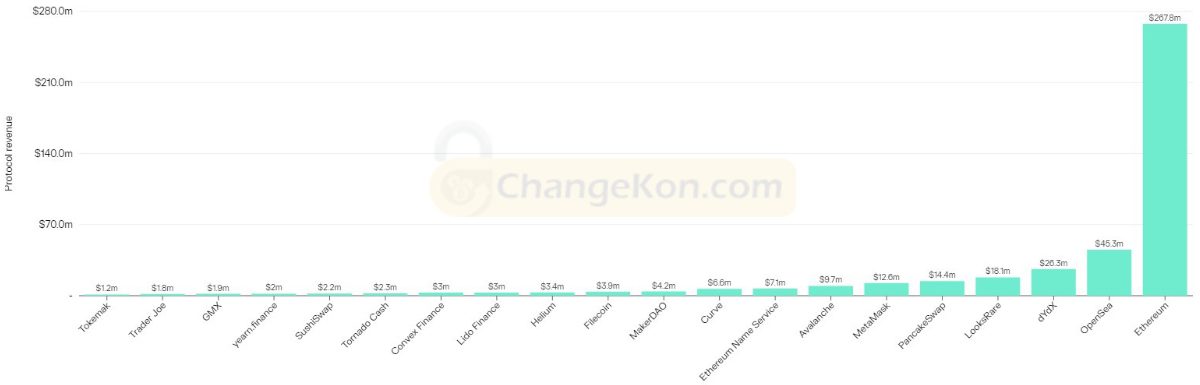

در حوزه رمزارزها، وعدههای پر زرق و برق و پروتکلهای فریبنده بسیار زیادی وجود دارد؛ اما در باب داشتن یک کاربرد حقیقی، تنها تعداد انگشتشماری از این پروژهها، محصولی را ارائه کردهاند که شاید کاربردی قابل توجه و مفید داشته و نیز تقاضای خوبی را در جامعه ایجاد کرده باشد.

هنگام تصمیمگیری در مورد نگه داشتن یا فروختن هر دارایی رمزارزی یا توکن، یکی از سؤالات اصلی این است که اصلاً پروژه مربوطه «چرا ایجاد شده است؟».

اگر پاسخ سادهای برای این سوال وجود نداشته باشد و یا راه حلهای ارائه شده توسط پروژه نتوانند یک مشکل مبرم را واقعاً حل کنند، احتمال آنکه پروژه پذیرش لازم برای ادامه راه خود را به دست نیاورد نیز بسیار است.

مزیت رقابتی این پروژه چیست؟

توجه داشته باشید، همه پروژههایی که برای حل یک مشکل، راه حلی خاص را به شبکه ارائه میکنند، همواره قابل قبولی نیستند؛ بنابراین، خوب است که آنها را با سایر پروژههایی که برای همان مشکل راه حل دیگری ارائه کردهاند هم مقایسه کنید.

به عنوان مثال، بررسی کنید که آیا پروژه مورد نظر شما، راه حل بهتر یا سادهتری نسبت به رقبای خود ارائه داده یا فقط یک پروتکل تکراری است که هیچ چیز جدیدی را برای جامعه به ارمغان نمیآورد؟

یک مثال خوب از پروژههایی که در فضای رمزارزها به مراتب تکرار شدهاند مربوط به بخش اوراکلها است که طی سه سال گذشته، راهاندازی پروتکلهای مختلفی را به خود شاهد بوده. البته باید توجه داشت که با وجود افزایش گزینههای موجود به عنوان خدمات اوراکلی، قدیمیترین و گستردهترین راه حل اوراکلی را پروژه چینلینک (LINK) ارائه کرده که همچنان قویترین رقیب در این زمینه نیز به شمار میرود.

پس از آن، پروژههای بَند پروتکل (Band Protoco)، آیاگزک (iExec) و بریج (Bridge) نیز از دیگر اوراکلهایی بودند که هر کدام با خدمات و کاربردهایی ویژه، به چند مورد از مهمترین بلاکچینهای دنیای رمزارزها راه یافتند. از طرف دیگر، پروژههایی مانند وینکلینک (WINklink) – که فقط در شبکه ترون (TRON) قابل استفاده است – تنها برخی کاربردهای ابتدایی اوراکلها را برای شبکه خود به ارمغان آورده و چیز جدیدی را به جوامع رمزارزی ارائه نکردهاند.

مقدار و نحوه سوددهی پروتکل چقدر و چگونه است؟

جمله «اگر چیزی را بسازید، مردم به سمت آن متمایل خواهند شد»، عبارتی کلیشهای است که معمولاً در محافل حوزه تکنولوژی بازگو میشود اما مفهوم آن در دنیای واقعی همیشه اتفاق نمیافتد.

راهاندازی هر پروتکل بلاکچینی به زمان و هزینه نیاز دارد و این به معنای آن است که تنها پروتکلهایی میتوانند در بازارهای نزولی جان سالم به در ببرند که درآمد یا بودجه کافی در اختیار داشته باشند.

شناسایی میزان و نوع سوددهی هر پروژه و نیز منبع اصلی درآمد آن، میتواند سرمایهگذارانی که به خرید توکنهای راهاندازی شده در فضای مالی غیرمتمرکز یا دیفای (DeFi) علاقهمند هستند را در مسیری مناسب جهت سرمایهگذاری هدایت کند.

در صورتی که یک پروژه، در یک بازه زمانی مشخص، فعالیت کمی از خود نشان داده و درآمد اندکی داشته باشد، اجتناب از سرمایهگذاری در آن بهترین کاری است که میتوانید در حق سرمایه خود انجام دهید!

آیا این پروژه به اندازه ی کافی نقدینگی به عنوان پشتوانه دارد؟

هر پروژه استارتآپی، باید از یک صندوق پشتیبان و یا خزانهای نقدی برخوردار باشد تا بتواند بودجه کافی برای ادامه روند خود در یک بازار نزولی را تأمین کند؛ به خصوص اگر اصلیترین روش جذب نقدینگی در آن، ایجاد انگیزه برای کسب سود در ازای قفل کردن داراییها باشد.

در ادامۀ نکاتی که پیشتر ذکر شد، راهاندازی پروتکلهای بلاکچینی ارزان نخواهد بود و اکثر پروتکلهای موجود در بازار نیز ممکن است از میزان نقدینگی کافی برخوردار نباشند تا بتوانند در بازارهای بلندمدت نزولی دوام بیاورند.

هر پروژه NFT موفق، باید یک مدیر مالی یا خزانهدار رمزارزی را استخدام نماید تا بتواند سرمایه لازم برای صندوق پشتیبان خود را پوشش دهد، نه اینکه همه چیز را تنها در اتر (ETH) یا بیتکوین (BTC) ذخیره کند.

هر پروژه همچنین باید بتواند بهترین روش و زمان برای برداشت سود را نیز شناسایی کند.

— Strawberry Sith (@StrawberrySith)

در حالت ایده آل، هر پروژه مبتنی بر دیفای باید از خزانه بزرگی حاوی انواع داراییها مانند بیتکوین (BTC)، اتر (ETH) و استیبلکوینهای قابل اعتمادی مانند یواسدی کوین (USDC) و تتر (USDT) برخوردار باشد.

داشتن یک خزانه با بودجه کافی و متنوع که بتوان در شرایط نامتعارف از آن استفاده کرد، برای هر پروژه در فضای دیفای امری بسیار مهم است و همانطور که Strawberry Sith اظهار داشت، پروژهها باید بتوانند بهترین زمان برای برداشت سود را شناسایی نمایند و خزانه خود را تنها با یک یا دو رمزارز پر نکنند.

آیا ضرب الاجلهای موجود در نقشه راه پروژه، به تحقق رسیده است؟

در عین حال که عملکرد پیشین هر پروژه لزوماً شاخصی از نتایج آتی آن نیست، سابقه هر پروژه در پیروی از نقشهراه یا رودمپ و رعایت دلاینهای مهم آن، میتواند از میزان آمادگی آن پروژه برای تحمل شرایط سخت بازارهای نزولی، بینش بهتری را به شما ارائه دهد.

علاوه بر میزان تحقق نقاط ددلاینهای موجود در رودمپ، سایتهایی مانند کریپتومیسو (CryptoMiso) و گیتهاب (GitHub) نیز میتوانند به سرمایهگذاران کمک کنند تا از پشت پرده هر پروژه اطلاعات بسیار ارزشمندی کسب نمایند.

اگر تیمی، در پایان هر کدام از ددلاینهای رودمپ پروژه، هیچ نشانهای از فعالیت از خود نشان ندهد، میتوان اولین نشانههای یک راگپول (نوعی کلاهبرداری) احتمالی را در آن پروژه مشاهده نمود و پیش از آنکه ضررهای غیرقابل جبران اتفاق بیفتند، از آن خارج شد.