اختلاف بین ارزش فعلی و ارزش ابتدایی رمزارز سپردهگذاری شده در زمان واریز به یک استخر نقدینگی یا استیکینگ، ضرر ناپایدار نام دارد.

ضرر ناپایدار در «کشت سود» (Yield Farming)

در صورتی که ارزش یک توکن پس از سپردهگذاری مقادیری از آن در یک استخر نقدینگی افزایش و یا کاهش یابد، به تفاوت قیمت فعلی دارایی با قیمتی که در آن سپردهگذاری انجام شده، ضرر ناپایدارِ استخرهای نقدینگی گفته میشود.

فرآیند کشت سود یا ییلد فارمینگ (Yield Farming)، که طی آن افراد به منظور کسب پاداش و سود توکنهای خود را به دیگران وام میدهند، مستقیماً با ضررهای ناپایدار مرتبط است. لازم به ذکر است که کشت سود با استیکینگ یا همان سپردهگذاری متفاوت است؛ در فرآیند استیکینگ، سرمایهگذاران ملزمند که وجوهی را به منظور اعتبارسنجی تراکنشها و بلاکها در ازای کسب پاداش به بلاکچین تزریق کنند.

از سوی دیگر، فرآیند کشت سود مستلزم قرض دادن توکنها به یک استخر نقدینگی یا به عبارت دیگر، تأمین نقدینگی استخرها است و پاداشهای مربوط به این فرآیند نیز بسته به پروتکلی که سپرده در آن واریز میشود، متفاوت خواهد بود. همچنین، با وجود آن که کشت سود و تأمین نقدینگی نسبت به استیکینگ از بازدهی بیشتری برخوردار است، اما تأمینکنندگان نقدینگی (Liquidity Providers) یا LPها طی این فرآیند باید خطراتی از جمله ریسک لیکوئید شدن، ریسک کنترل (رویه استخرهای نقدینگی معمولاً توسط سرمایهگذاران اصلی و سرمایهداران بزرگتر کنترل میشود) و ریسک نوسانات قیمت را به جان بخرند.

تعداد تأمینکنندگان نقدینگی و مقدار توکنهای موجود در هر استخر نقدینگی، عواملی هستند که سطح ریسک ضرر موقت آن استخر را مشخص میکنند. در هر استخر نقدینگی، هر توکن معمولاً با یک توکن دیگر (در بیشتر مواقع یک استیبلکوین مانند USDT)، و یک توکن مبتنی بر شبکه اتریوم مانند اتر (ETH) همراه است. استخرهای مربوط به داراییهای استیبلکوینی که در یک محدوده قیمتی باریک نوسان میکنند، کمتر در برابر ضررهای ناپایدار آسیبپذیر خواهند بود و در نتیجه، تأمینکنندگان نقدینگی این نوع استخرها با ریسک ضرر ناپایدار کمتری مواجه خواهند بود.

اما چرا تأمینکنندگان نقدینگیِ بازارسازهای خودکار (AMM) با وجود آسیبپذیری بالا در برابر ضررهای ناپایدار، همچنان به تأمین نقدینگی ادامه میدهند؟

دلیل این کار آن است که در حقیقت، کارمزدهای حاصل از تراکنشها میتوانند ضرر ناپایدار را جبران کنند. به عنوان مثال استخرهای یونیسواپ (Uniswap)، که تا حد زیادی در معرض ضرر ناپایدار قرار دارند، به کمک کارمزدهای تراکنش خود (۰.۳ درصد)، میتوانند در نهایت کسب سود قابل توجهی را موجب شوند.

بیمه ضرر ناپایدار چیست؟

محافظ یا بیمه ضرر ناپایدار (ILP)، نوعی بیمه است که از سرمایه تأمینکنندگان نقدینگی در برابر ضررهای غیرمنتظره محافظت میکند.

فرآیند تأمین نقدینگی در AMMهای معمولی تنها در صورتی میتواند پربازده واقع شود که مقادیر سود به دست آمده در طی آن، از ضررهای ناپایدار مربوطه بیشتر باشد؛ اما با این حال، اگر تأمینکنندگان نقدینگی متحمل ضرر شوند نیز میتوانند از ILP یا همان بیمه ضرر ناپایدار برای محافظت از سرمایه خود در برابر ضررهای ناپایدار استفاده نمایند.

لازم به ذکر است که برای فعال کردن هر ILP، توکنها باید در فارم (استخر نقدینگی) مربوطه استیک شوند. به عنوان مثال در شبکه بنکور (Bancor)، هنگامی که یک کاربر مقادیر جدیدی از یک رمزارز را سپردهگذاری میکند، مقدار ریسک قابل پوشش توسط بیمه ارائه شدۀ بنکور، به ازای هر یک روز که وجوه به حالت استیک شده باقی میمانند، ۱ درصد افزایش یافته و پس از ۱۰۰ روز، کل وجوه را در بر میگیرد. به این ترتیب، هر گونه ضرر ناپایداری که در ۱۰۰ روز اول یا در هر زمان پس از آن اتفاق افتاده باشد، در زمان خروج سرمایه از استخر، توسط پروتکل بنکور پوشش داده میشود. اما باید توجه داشت که برای برداشت وجوه پیش از سررسید دوره ۱۰۰ روزه، تنها جزئی از مقادیر ضرر ناپایدار به تأمینکننده نقدینگی بازپرداخت خواهد شد. به عنوان مثال، در صورت تصمیم یک تأمینکننده نقدینگی به برداشت وجوه خود پس از گذشت ۴۰ روز، تنها ۴۰ درصد از ضرر ناپایداری که سرمایه وی متحمل شده است به او بازپرداخت میشود.

همچنین توجه داشته باشید که در صورت خروج سرمایه از استخر نقدینگی تا پیش از گذشت ۳۰ روز، هیچ بازپرداختی برای ضرر ناپایدار مربوطه وجود نخواهد داشت. در اینجا، در واقع شخص تأمینکننده نقدینگی همان کسی است که مسئولیت ضرر ناپایداری که در یک AMM معمولی متحمل شده را بر عهده خواهد داشت.

ضرر ناپایدار چگونه اتفاق میافتد؟

اختلاف بین ارزش توکنهای استخر نقدینگی و ارزش تئوریک توکنهای سپردهگذاری شده در استخر، به ضرر ناپایدار منجر میشود.

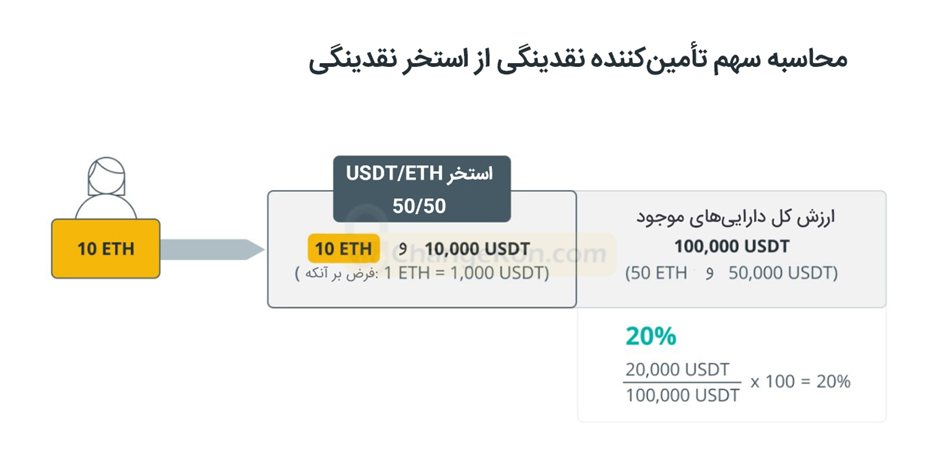

به منظور درک بهتر چگونگی رخداد ضرر ناپایداریاموقت به یک موقعیت فرضی نگاهی میاندازیم؛ فرض کنید یک تأمینکننده نقدینگی دارای ۱۰ اتر (ETH) قصد دارد نقدینگی یک استخر ۵۰/۵۰ از جفت ارز ETH/USDT را تأمین کند. با فرض آنکه هر اتر برابر با ۱۰۰۰ تتر باشد، در این سناریو او باید ۱۰ اتر و ۱۰ هزار تتر را به استخر واریز کند.

در صورتی که ارزش کل داراییهای موجود در استخر منتخب این تأمینکننده نقدینگی برابر با ۱۰۰ هزار تتر (یعنی ۵۰ اتر و ۵۰ هزار تتر) باشد، سهم او از این استخر، با استفاده از معادله ساده زیر، برابر با ۲۰ درصد خواهد بود:

(۲۰,۰۰۰ USDT/100,000 USDT) * 100 = 20%

درصد مشارکت تأمینکننده نقدینگی در یک استخر نیز با توجه به دریافت توکنهای استخر در ازای واریز رمزارز از طریق قرارداد هوشمند به استخر، امری است که باید در نظر گرفته شود. تأمینکنندگان نقدینگی میتوانند با استفاده از این توکنها، هر زمان که بخواهند، بخشی از داراییهای موجود در استخر (در سناریوی مورد بررسی، ۲۰ درصد) را برداشت کنند.

در این نقطه، مسئله ضرر ناپایدار مطرح میشود؛ تأمینکنندگان نقدینگی در این فاز مستعد نوع دیگری از ریسک هستند که به عنوان ضرر ناپایدار شناخته میشود. LPها در حقیقت، به جای مقدار مشخصی توکن، تنها میتوانند سهمی از استخر را در اختیار داشته باشند. به دنبال این موضوع، در هنگامی که ارزش داراییهای سپردهگذاری شده نسبت به ارزششان در زمانی که واریز شدهاند تغییر میکند، ضرر ناپایدار اتفاق میافتد.

به خاطر داشته باشید که هرچه این تغییر بزرگتر باشد، ارائهدهنده نقدینگی، در معرض ضرر ناپایدار بیشتری قرار میگیرد. در این شرایط، ضرر به تفاضل ارزش دلاری دارایی خروجی نسبت به ارزش دلاری دارایی در زمان واریز، در صورت قصد به خروج دارایی از استخر نقدینگی تلقی میگردد.

این ضرر ناپایدار است و در صورتی که دارایی مربوطه بتواند به قیمت پیشین خود بازگردد (یعنی همان قیمتی که در آن واریز اتفاق افتاده) در واقع گویی که ضرری رخ نداده است. همچنین، در بیشتر استخرهای نقدینگی به منظور جبران ریسک قرار گرفتن در معرض ضرر ناپایدار، کل کارمزدهای معاملاتی نیز به تأمینکنندگان نقدینگی تعلق میگیرد.

نحوه محاسبه ضرر ناپایدار

در مثالی که در بالا توضیح داده شد، قیمت ۱ اتر در زمان سپردهگذاری برابر با ۱۰۰۰ تتر بود، اما فرض کنید قیمت دو برابر شود و ارزش هر واحد اتر تا ۲۰۰۰ تتر افزایش یابد. همچنین در نظر داشته باشید که هر استخر با یک الگوریتم خاص تنظیم شده و از فرمولی معین برای مدیریت داراییهای خود استفاده میکند که اساسیترین و پرکاربردترین آنها «فرمول محصول ثابت» است که توسط یونیسواپ ارائه شده. این فرمول در بیانی ساده به شرح ذیل است:

مقدار اتر موجود * مقدار توکن موجود = محصول ثابت

با استفاده از ارقام ذکر شده در مثال، بر اساس نقدینگی ۵۰ اتر و ۵۰ هزار تتری استخر، نتیجۀ فرمول محصول ثابت عبارت خواهد بود از:

۵۰ * ۵۰,۰۰۰ = 2,۵۰۰,۰۰۰

به همین ترتیب، قیمت اولیه اتر را میتوان با استفاده از فرمول زیر در این استخر محاسبه نمود:

مقدار توکن موجود / مقدار اتر موجود = قیمت اتر

۵۰,۰۰۰ / ۵۰ = 1,۰۰۰

این در حالی است که قیمت هر واحد اتر اکنون برابر با ۲۰۰۰ تتر فرض شده است. بنا بر این:

این موضوع را میتوان با استفاده از فرمول محصول ثابت بدین شکل تأیید نمود:

نقدینگی اتر * نقدینگی توکن =

۳۵,۳۵۵ ETH * 70,710.6 USDT = 2,500,000 USDT (یعنی همان مقدار قبلی)

پس تغییرات ارزش داراییها به شکل زیر خواهد بود:

مقدار اولیه : ۵۰ ETH + 50,000 USDT

مقدار جدید: ۳۵ ETH + 70,710 USDT

اگر در این زمان، تأمینکننده نقدینگی بخواهد داراییهای خود را از استخر خارج نماید، در واقع توکنهای خود را با سهم ۲۰ درصدی خود از استخر مبادله میکند. سپس، با گرفتن سهم خود از مقادیر جدید هر دارایی در استخر، ۷ اتر (یعنی ۲۰ درصد از ۳۵ اتر) و ۱۴,۱۴۲ تتر (یعنی ۲۰ درصد از ۷۰,۷۱۰ تتر) دریافت میکند.

اکنون، ارزش کل داراییهای برداشت شده برابر است با:

(۷ ETH * 2000 USDT) + 14,142 USDT = 28,142 USDT

اگر این داراییها از همان ابتدا در استخر نقدینگی واریز نمیشدند، داراییهای فرد اکنون به ۳۰ هزار تتر رسیده بود:

(۱۰ ETH * 2000 USDT) + 10,000 USDT = 30,000 USDT

این تفاضل در ارزش، که ممکن است به دلیل نحوه مدیریت نسبت داراییها توسط AMM رخ دهد، زیان ناپایدار نامیده میشود. در مثال ذکر شده، مقدار زیان ناپایدار برابر است با:

۳۰۰۰۰ USDT – ۲۸۱۴۲ USDT = 1858 USDT

چگونه از رخداد ضرر ناپایدار جلوگیری کنیم؟

در حقیقت، تأمینکنندگان نقدینگی هرگز نمیتوانند به طور کامل از رخداد ضرر ناپایدار جلوگیری کنند، اما میتوانند برای کاهش مقادیر آن، اقداماتی از جمله استفاده از جفت ارزهای استیبلکوینی و اجتناب از جفت ارزهای پرنوسان را در پیش گیرند.

یک استراتژی موفق برای کاهش ضرر ناپایدار، سرمایهگذاری در جفتهای استیبلکوینی است که به دلیل نوسانات بسیار اندک، بهترین گزینه در برابر این نوع ضرر به شمار میروند. این جفت ارزها همچنین فرصتهای کمتری برای آربیتراژ به همراه دارند و همین امر نیز از عوامل مهمی است که ریسک ضرر ناپایدار را کاهش میدهد. البته از سوی دیگر، آن دسته از تأمینکنندگان نقدینگی که از جفتهای استیبلکوینی استفاده میکنند، نمیتوانند از بازار صعودی رمزارزها سودی کسب نمایند.

به این ترتیب، در صورتی که میخواهید در یک فرآیند کشت سود شرکت نمایید، همواره بهتر است که جف ارزهایی را برای تأمین نقدینگی انتخاب کنید که سرمایه شما را در معرض بیثباتی و ضرر ناپایدار بازار قرار ندهند و از طرف دیگر، از رمزارزهایی که همواره نوساناتی بالا را در قیمت خود تجربه کردهاند دوری کنید.

یک استراتژی دیگر برای کاهش ریسک ضرر ناپایدار، تغییر مکرر داراییهای پرنوسانی است که به منظور تأمین نقدینگی انتخاب میشوند. در این فرآیند، داراییهای سپردهگذاری شده عموماً نوساناتی را در ارزش خود تجربه میکنند که در این حالت، تأمینکنندگان نقدینگی باید بدانند که چه زمانی باید داراییهای خود را بفروشند تا در معرض ضرر ناپایدار قرار نگیرند.

در نهایت، لازم به ذکر است که مؤسسات مالی بزرگ، معمولاً به دلیل ریسکهای بالای ضرر ناپایدار در حوزه دیفای (DeFi) در استخرهای نقدینگی مشارکت نمیکنند؛ اما با این حال، در صورتی که AMMها به طور گسترده توسط افراد و شرکتها در سراسر جهان مورد استفاده قرار گیرند، این مشکل نیز قابل حل خواهد بود.