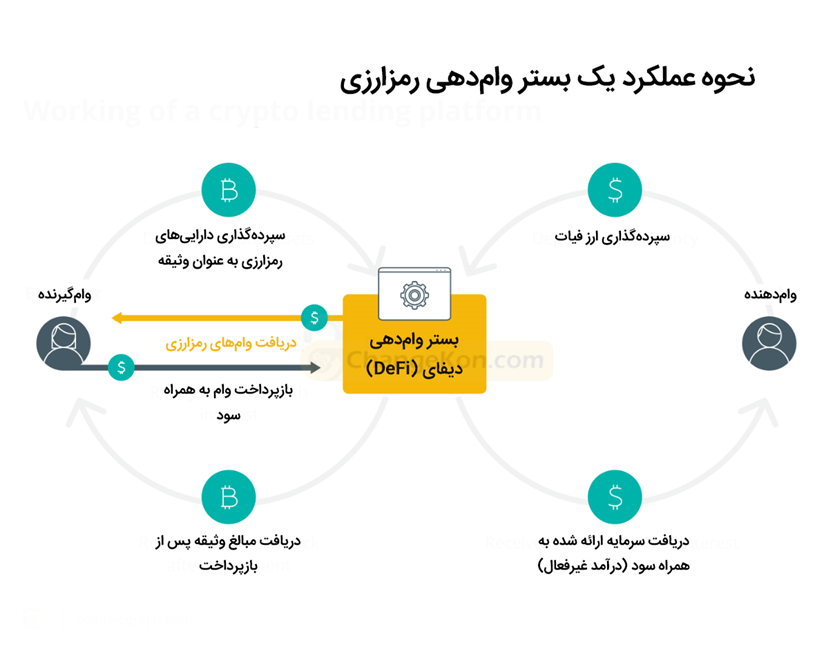

وامگیرنده و وامدهنده دو بازیگر متمایز در تراکنشهای وامدهی رمزارزی هستند. وامگیرندگان، رمزارزهایی را به عنوان وثیقه، در اختیار وامدهندگان قرار میدهند.

شیوع ویروس کرونا (COVID-19) از همان ابتدا، بازدهی ابزارهای متعارف سرمایهگذاریها، مانند سهام، طلا و املاک و مستغلات را تحت تأثیرات مخربی قرار داد که به دنبال آن سرمایهگذاران بسیاری نیز به سوی رمزارزها متمایل شدند. به این ترتیب، افراد و سرمایهگذاران سازمانی، به طور یکسان شانس خود را در صنعتی امتحان کردند که بازدهی مناسبی داشته و حتی در طول رکود اقتصادی جهانی که بسیاری از سرمایهگذاران را وحشت زده کرده بود، عملکرد مناسبی از خود نشان داد بود.

علیرغم مباحثات و انتقادات شدیدی که در مورد روشهای پرنوسان جذب ثروت در حوزه رمزارزها وجود دارد، نمیتوان این واقعیت را انکار کرد که این صنعت، طی دو سال گذشته رشدی سریع را تجربه کرده است. از سوی دیگر، فعالان حوزه رمزارزها نیز همچنان در حال خلق و نوآوری ایدههای جدید و آزمودن این ایدهها هستند و به همین ترتیب، در فرآیند رشد این حوزه، موانع بیشتری به صورت روزانه از میان راه برداشته میشوند. یکی از این ایدههای نوآورانه نیز وامدهی رمزارزی است.

وامدهی رمزارزی چیست؟

وامدهی رمزارزی، ابزاری مبتکرانه برای به دست آوردن سریع پول نقد مورد نیاز است که شما را قادر میسازد که با ارائه داراییهای رمزارزی خود به عنوان اوراق بهادار، وامهایی مطمئن دریافت کنید. وامدهیهای رمزارزی مبتنی بر وثیقه نیز همواره به عنوان یکی از امنترین و پرکاربردترین انواع وامدهیهای رمزارزی به شمار میروند. این نوع وامدهی به وامگیرندگان اجازه میدهد تا از داراییهای رمزارزی خود به عنوان وثیقه برای دریافت وامهای فیات و یا استیبلکوینی استفاده کنند.

چنین روشی شما را قادر میسازد تا بدون نیاز به فروش کوینهای خود پول دریافت کنید، از وجوه دریافتی برای تحقق اهداف خود استفاده کنید و سپس برای آزادسازی داراییهای خود مقادیر دریافت شده را بازپرداخت کنید. وامهای رمزارزی همچنین به شما امکان میدهند که از مقادیری دلخواه رمزارزهایی که در اختیار دارید و هولد کردهاید را با هدف کسب سود به دیگران وام دهید.

پلتفرمهای وامدهی رمزارزی در دریافت و اعطای این نوع وامها نقشی کلیدی را بر عهده دارند. به طور کلی در عموم این پلتفرمها شما قادر خواهید بود تا معادل با حداکثر ۵۰ درصد از ارزش داراییهای رمزارزی خود وام دریافت کنید؛ اگرچه برخی پلتفرمها نیز وجود دارند که ممکن است به شما اجازه دهند حتی بیشتر از مقدار مذکور وام بگیرید. مفهوم پایه وامهای رمزارزی معمولاً با وامهای EMI (اقساطی) متفاوت است و وامگیرندگان رمزارزی معمولاً میتوانند تا پیش از پایان دوره ثابت تعیین شده مبالغ دریافتی خود را بازپرداخت کنند. در مورد نرخ بهره نیز به عنوان مثال، در شبکه سلسیوس (Celcius) این نرخ برای رمزارزهای غیراستیبلکوینی به طور معمول ۴ درصد تخمین زده شده است.

سودآوری فرآیند ارائه وامهای رمزارزی، به مجموعهای از عوامل مختلف بستگی دارد؛ به عنوان مثال، در صورت دریافت وام، اگر در زمان تعیین شده بدهیهای خود را نپردازید، در نهایت وثیقهای که ارائه کرده بودید را از دست خواهید داد. همچنین، نوسانات همیشگی داراییهای رمزارزی نیز بسیاری از افراد را وادار ساخته تا به جهت کسب درآمد و سود بیشتر، به وامدهی استیبلکوینها روی بیاورند. در شبکه سلسیوس (Celcius) و نکسو (Nexo)، وامدهندگان استیبلکوینی میتوانند تا ۸ درصد وجوه خود درآمد کسب کنند و این در حالی است که در پلتفرم وامدهی رمزارزی غیرمتمرکز کامپوند فایننس (Compound Finance)، نرخ سود سالانه وام (APR) در رمزارزهایی نظیر دای (DAI) و یواسدی کوین (USDC) به ترتیب برابر با ۱۲ و ۹ درصد است.

عملکرد وامهای استیبلکوینی چگونه است؟

مدلهای وامدهی همتابههمتا (P2P) در باب میزان نرخ بهره، به شدت تحت تأثیر سناریوی عرضه و تقاضا قرار دارند. ارائه وامهای با مقادیر زیاد و عرضه کم از سوی وامدهندگان به معنای بازدهی بالا برای این دسته افراد خواهد بود. از سوی دیگر، در صورتی که تقاضا برای وامهای رمزارزی کم بوده و عرضه از سوی وامدهندگان زیاد باشد نیز نرخ بهره نیز به منظور جذب وامگیرندگان، برای این دسته پایین خواهد بود.

خوب است بدانید، مفهوم اصلی سناریوی عرضه و تقاضا، همواره به عنوان عامل اصلی افزایش مقدار بازدهی سالانه وامهای استیبلکوینی تا نرخهای بالای ۱۰ درصد شناخته میشود. استیبلکوینها هنوز یک صنعت نوپا هستند و تنها 2 تا ۳ درصد از کل ارزش بازار رمزارزها را تشکیل میدهند.

در پلتفرمهای وامدهی، مقدار قابل توجهی از عرضه وامها از طریق استیبلکوینها تأمین میشود و حتی بسیاری از افراد این توکنها را فقط به منظور ارائه آنها در پلتفرمهای وامدهی و به عنوان وام خریداری میکنند؛ اما با این حال، مقدار عرشه استیبلکوینها در مقایسه با مقدار عرضه رمزارزهای برتر در این پلتفرمها، همچنان به طرز نگرانکنندهای کم است. به عنوان مثال، در مورد پروتکل کامپوند فایننس را در نظر بگیرید که در آن مقدار عرضه ناخالص رمزارز اتر (ETH)، نزدیک به ۵۰ درصد از استیبلکوینهای DAI و USDC بیشتر است و این در حالی است که از سوی دیگر، تقاضا برای دریافت DAI تقریباً ۴۰ برابر بیشتر از ETH است؛ در این میان نیز، این معاملهگران سازمانی بزرگ و شرکتهای پرداختی رمزارزی هستند که این حجم عظیم تقاضا برای DAI را به وجود آوردهاند. لازم به ذکر است که در اینجا، معاملهگران سازمانی، صندوقهای پوششی و بازارسازهایی را شاملند که به منظور سفتهبازی، از وامهای رمزارزی استفاده میکنند.

عملکرد وامهای رمزارزی چگونه است؟

در دریافت وامهای با پشتوانه رمزارز نیز الزام بر ارائه داراییهای رمزارزی به عنوان وثیقه، درست همانند وامهای مبتنی بر اوراق بهادار و وامهای مسکن، امری معمول است. برای دریافت وام و بازپرداخت آن در یک زمان از پیش تعیین شده، هر وامگیرنده موظف است که مقداری از داراییهای رمزارزی خود را به عنوان وثیقه به بستر مربوطه ارائه دهد. این نوع وامها را میتوان از طریق پلتفرمهای وامدهی رمزارزی و یا صرافیهای رمزارزی دریافت نمود. لازم به ذکر است که اگرچه در این فرآیند، شما همچنان مالکیت رمزارزهای وثیقه شده را حفظ خواهید نمود، اما دیگر حقی برای انجام تراکنش با استفاده از کوینهای وثیقهای خود نخواهید داشت.

وامهای رمزارزی، به دلیل مزایای متعددی مانند نرخ بهره پایین، امکان انتخاب ارز دریافتی، عدم نیاز به بررسی اعتبار، تأمین سرمایه سریع و توانایی کسب درآمد غیرفعال در بازار رمزارزها، همواره به عنوان یکی از مناسبترین گزینههای سرمایهگذاری شناخته میشوند. علاوه بر این، به کمک این وامها، هر کس میتواند کوینهای خود را به دیگری قرض دهد و در ازای آن سود سالانه بالایی (بیش از ۱۰ درصد) را در چندین پلتفرم رمزارزی دریافت کند.

همه تراکنشهای وامدهی رمزارزی دو طرف مجزا دارند؛ وامگیرنده و وامدهنده. در این تراکنشها وامگیرنده موظف است که مقادیری از داراییهای رمزارزی خود را به عنوان وثیقه سپردهگذاری نماید تا بازپرداخت وام را برای وامدهنده تضمین کند. این فرآیند نیز در نهایت به نفع هر دو طرفین عمل خواهد نمود، زیرا وامگیرنده در ازای داراییهای رمزارزی خود، وامی فوری دریافت میکند و وامدهندگان نیز در ازای مبالغی که به عنوان وام ارائه کردهاند، سود دریافت میکنند. در این فرآیند، اگر وامگیرنده نکول کند (از بازپرداخت وام خودداری کند)، در واقع از داراییهای رمزرازی وثیقه خود چشمپوشی کرده است.

اقدامات مربوط به وامدهیهای رمزارزی

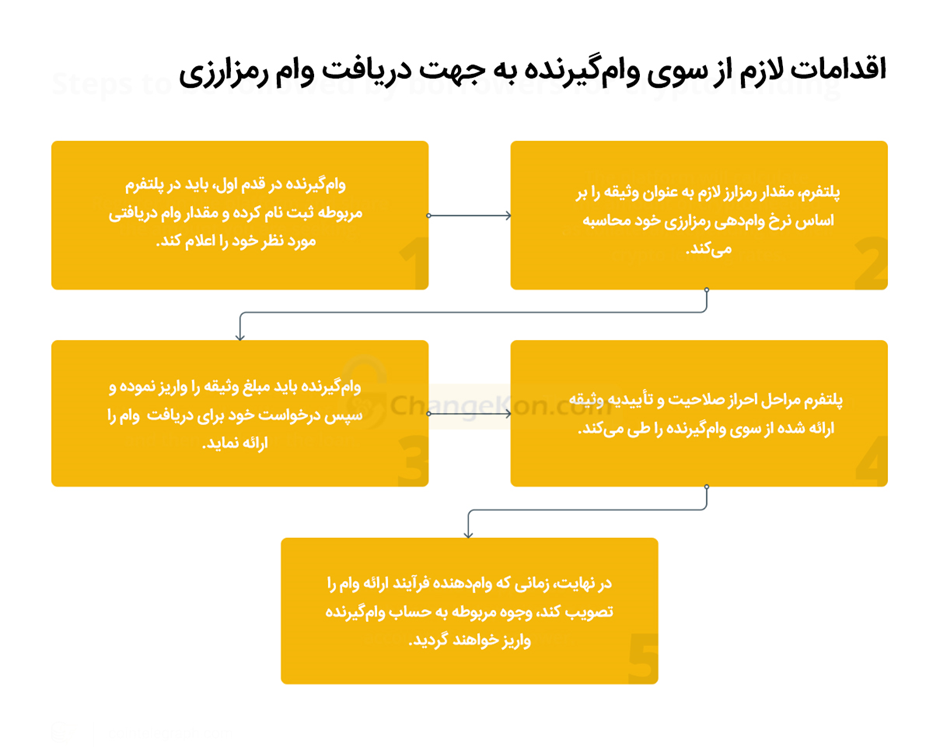

اصول اولیه مربوط به دریافت یا ارائه وامهای رمزارزی در صرافیهایی نظیر بایننس، کوینبیس یا هر پلتفرم دیگر، همواره یکسان است. در این خصوص، وامگیرندگان همواره موظفند که مراحل زیر را طی کنند:

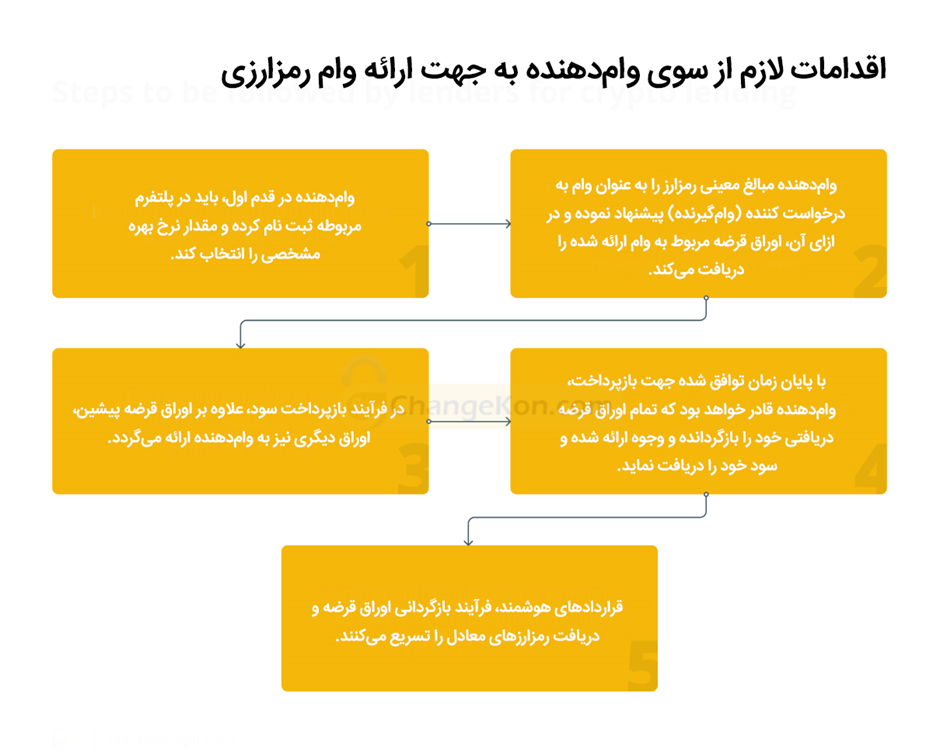

و برای وامدهندگان نیز، انجام اقداماتی که در زیر به آنها اشاره شده الزامی خواهد بود:

مواردی که باید پیش از ارائه و یا دریافت وامهای رمزارزی بدانید

وامهای رمزارزی در حقیقت شکل دیگری از وامهای مبتنی بر وثیقه در بازار فیات هستند اما با این حال، به هنگام انجام معاملات مربوط به وامهای رمزارزی بهتر است مراقب موارد ذیل باشید:

امنیت در وامهای رمزارزی

پیش از آن که فعالیت خود را به عنوان یک وامدهنده در یک پلتفرم رمزارزی آغاز کنید، باید مطمئن شوید که به خوبی با جزئیات این حوزه آشنا هستید. هنگامی که رمزارز خود را برای وام دادن به هر پلتفرمی منتقل میکنید، این همان پلتفرمها هستند به کلیدهای رمزنگاری بستر خود دسترسی دارند، نه شما. از سوی دیگر، شما تنها اوراق قرضه صادر شده توسط قرارداد هوشمند را در اختیار خواهید داشت. بنابراین، بررسی استانداردهای حسابرسی قراردادهای هوشمند، تاریخچه و تیم پروژهای که برای وامدهی در نظر دارید میتواند به شما در تصمیمگیری بهتر کمک کند.

اما اگر با چشمان بسته و بدون اطلاعات کافی فرآیند ارائه وام را آغاز کردید، از ناپدید شدن رمزارزهای خود نیز تعجب نکنید. به عنوان مثال، اتفاقات مربوط به صرافی رمزارزی کانادایی کوادریگا (QuadrigaCX) را در نظر بگیرید که در این باره، شبکه نتفلیکس نیز مستندی را با محوریت مرگ مشکوک بنیانگذار این پروژه، جرالد کاتن، و نحوه سوء استفاده از وجوه مشتریان منتشر کرده است. به طور خلاصه، طی اتفاقات مربوط به این پروژه، حدود ۱۹۰ میلیون دلار از داراییهای رمزارزی کاربرانی که وجوه خود را در این صرافی نگهداری میکردند به طور کامل از بین رفت.

در نهایت، همواره بهتر است پیش از ورود سرمایه خود به هر پلتفرمی که برای دریافت یا ارائه وام در نظر دارید، به طور دقیق تحقیق کنید. همچنین، آشنایی با روند این حوزه و محدودیتهای آن نیز برای موفقیت بیشتر، امری مهم به شمار میرود. در هر صورت، توجه داشته باشید که در تمام حوزه رمزارزها، حتی یک اشتباه هم ممکن است هزینههای غیرقابل جبرانی را با خود به همراه داشته باشد؛ بنابراین بهتر است که در مسیر پیش رو، از تمام مهارتهای اکتشافی خود استفاده نمایید.